Als Basis für die Studie dienten eine Befragung von Banken, die im November 2022 durchgeführt wurde, sowie Interviews mit Vertretern von Banken, FinTechs, IT-Spezialisten und Anbietern von Kernbankenlösungen. Im Weiteren wurde Anfang Februar 2023 mit rund 30 Experten ein Workshop durchgeführt, in dem ausgewählte Themen vertieft diskutiert wurden. Schliesslich wurden auch Erkenntnisse aus der Fachliteratur miteinbezogen.

Der in der Studie erarbeitete Weg in die Zukunft kann durchaus anders aussehen, und es ist möglich, dass sich im Verlauf der Zeit weitere Anpassungen ergeben werden. Dennoch scheint es für eine Vielzahl an Banken, die die Chancen der Digitalisierung nutzen möchten, notwendig zu sein, erste Schritte in die Zukunft einzuleiten. Die Studie soll dafür als grobe Richtlinie herangezogen werden können.

Kernbankensysteme werden in Zukunft eine zentrale Rolle spielen. Dies wird aus der ersten Marktuntersuchung der Kernbankensysteme für Schweizer Retailbanken ersichtlich. In Anbetracht der laufenden Veränderungen im Finanz- und ICT-Bereich erscheint es unumgänglich, sich mit der Frage auseinanderzusetzen, wie die technologische Unterstützung für Banken in Zukunft ausgestaltet sein soll, um eine erfolgreiche Geschäftstätigkeit der Finanzinstitute zu gewährleisten.

In einem Kernbankensystem werden die Kundenstammdaten, die Verträge und die Positionsführung sowie die Transaktionen verwaltet bzw. abgewickelt.

Damit lässt sich bereits eine erste Erkenntnis festhalten: Während früher der Begriff «Kernbankensystem» breit gefasst wurde und beinahe alle Funktionen einer Bank umfasste, werden heute nicht mehr alle Funktionen dazugezählt. Dies bedeutet, dass das Kernbankensystem gemäss heutigem Verständnis als zentraler Kern der Geschäftsinformationen einer Bank betrachtet wird.

Zielsetzung und methodisches Vorgehen

Mit der vorliegenden Studie werden einerseits die heutigen Erwartungen der Banken bezüglich zukünftiger Systeme aufgezeigt. Andererseits werden auch die Entwicklungsrichtungen und -ambitionen bestehender und neuer Systemanbieter näher beleuchtet, sodass die Leser Einblick in die Zukunft dieses für Banken äusserst wichtigen IT‐Bereichs erhalten.

Die Studie verfolgt im Wesentlichen folgende Ziele:

- Aufzeigen der zukünftigen Bedürfnisse der Banken und deren Anforderungen an neue Lösungsansätze

- Erkennen des Zeithorizonts und der Voraussetzungen, unter denen die Banken einen Wechsel vollziehen, sowie eine Abschätzung möglicher Marktentwicklungen

- Präsentieren der geplanten Entwicklungen bei bestehenden Kernbankenlösungen

- Aufzeigen möglicher Wege in die Zukunft anhand alternativer Lösungsbeispiele

- Vermittlung einer Einschätzung der möglichen Entwicklungen im Bereich Kernbankensystem durch die Autoren

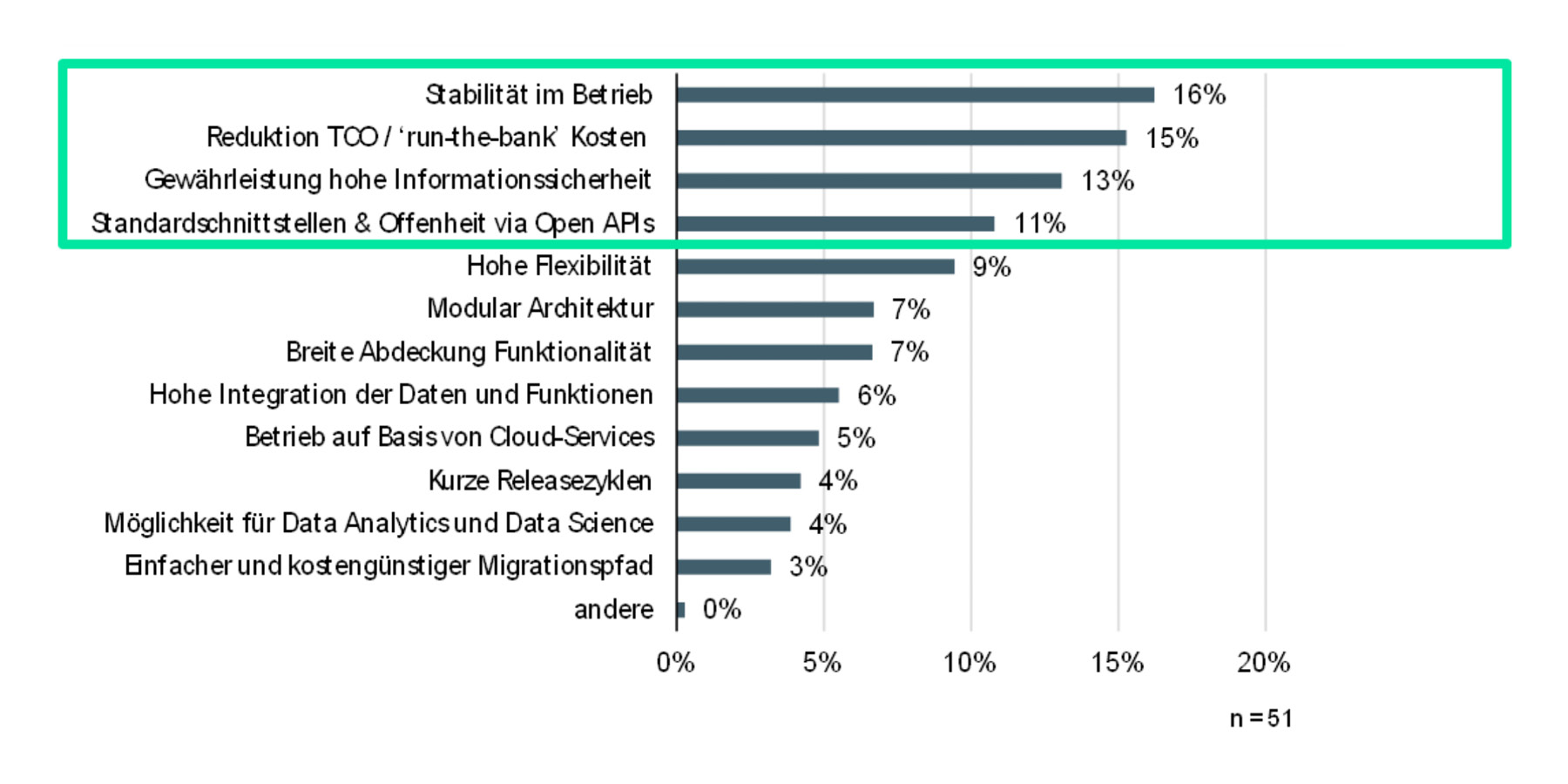

Gewichtung von Anforderungskriterien an ein Kernbankensystem

In der Umfrage wurden neben den bisherigen Anforderungen, wie beispielsweise Stabilität im Betrieb, ermittelt, was in drei bis fünf Jahren die wichtigsten Bedürfnisse der Banken sein werden und welche davon ein Kernbankensystem abdecken muss.

In der Umfrage wurden neben den bisherigen Anforderungen, wie beispielsweise Stabilität im Betrieb, ermittelt, was in drei bis fünf Jahren die wichtigsten Bedürfnisse der Banken sein werden und welche davon ein Kernbankensystem abdecken muss.

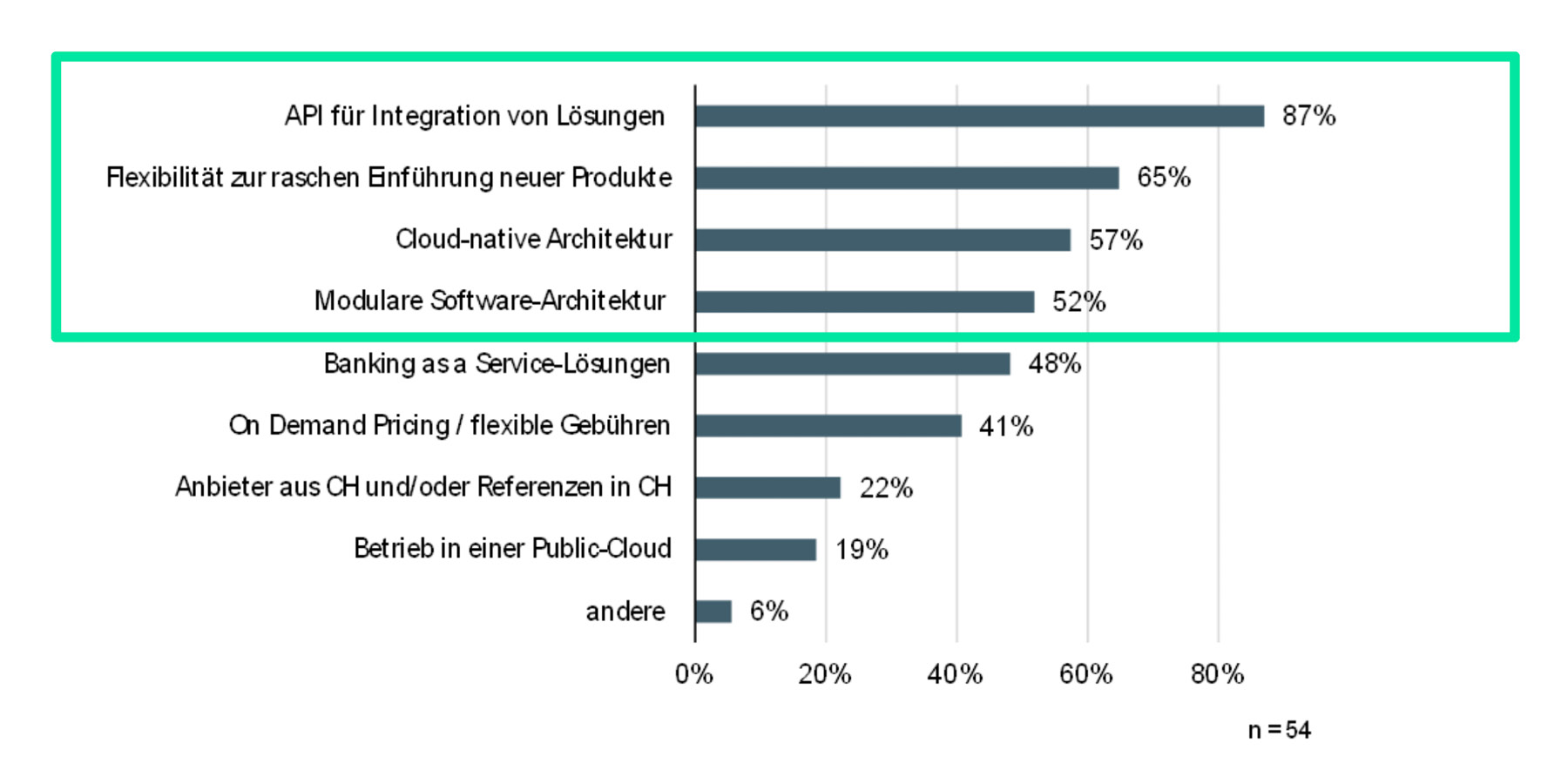

An erster Stelle der Anforderungen stehen mit 87% der befragten Finanzinstitute (47 Banken) die Standard‐Schnittstellen (API) für die Integration von Lösungen von Drittanbietern sowie für den Anschluss an bestehende Ökosysteme.

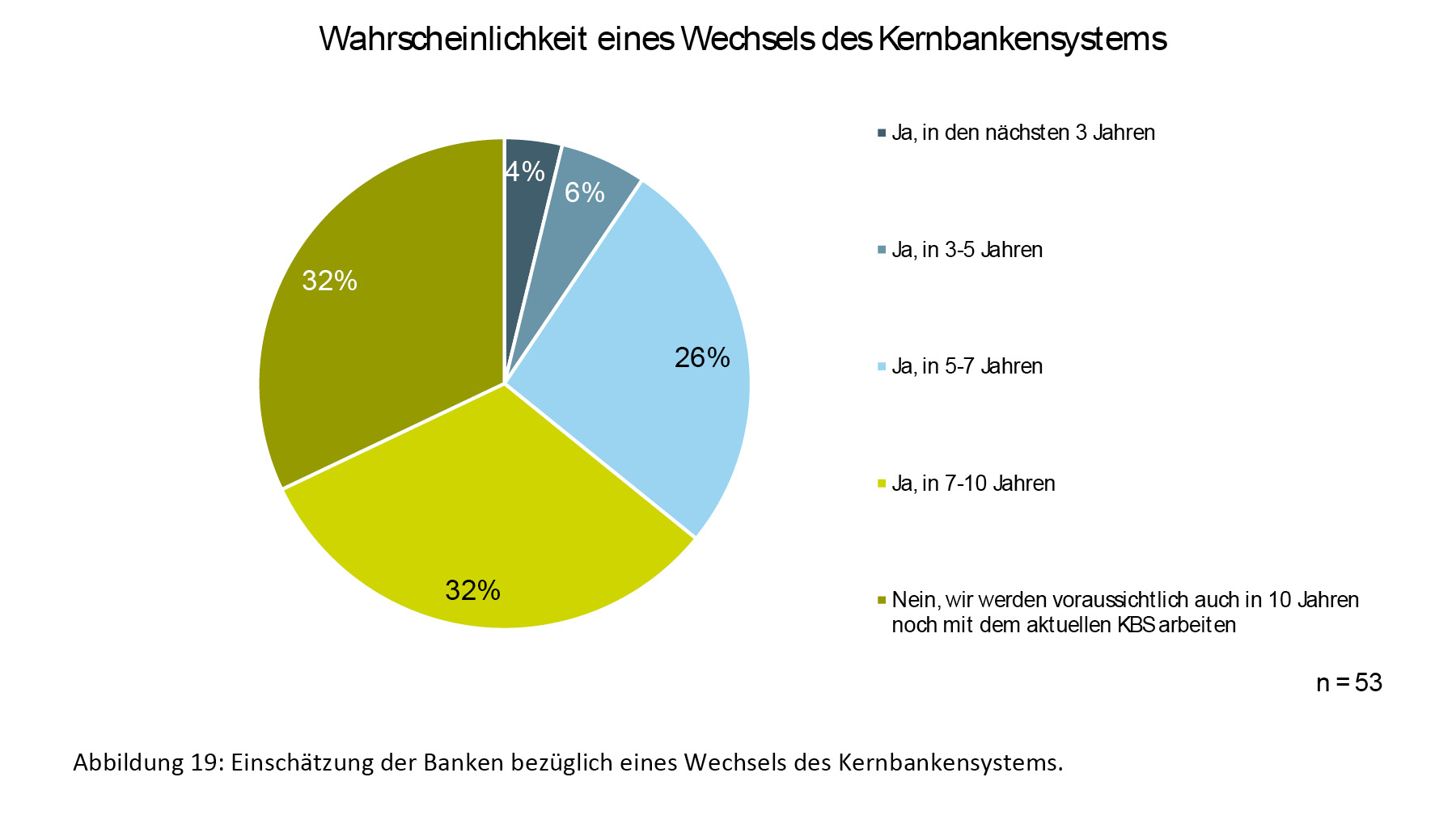

Lediglich 4% der Finanzinstitute ziehen einen Wechsel in den nächsten drei Jahren in Betracht (zwei Banken). Drei Banken (6%) können sich dies in den nächsten drei bis fünf Jahren vorstellen. Mit anderen Worten könnten sich rund 10% der Banken vorstellen, als «Early Movers» bis in fünf Jahren einen Wechsel vollzogen zu haben. Interessant ist aber der Umstand, dass rund ein Viertel der Institute (26%) dies in fünf bis sieben Jahren und gar ein Drittel (32%) in sieben bis zehn Jahren für wahrscheinlich hält.

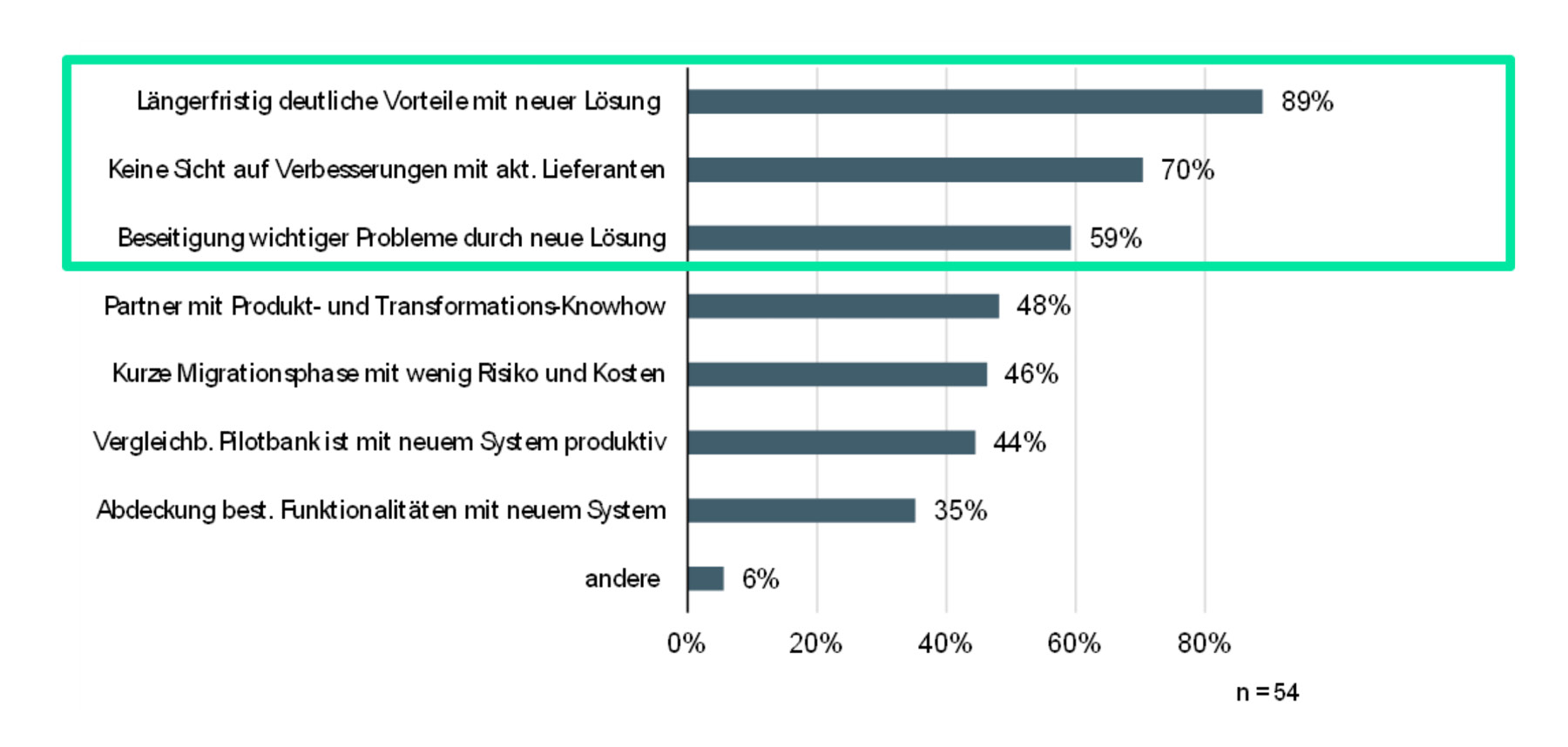

Voraussetzungen für einen Wechsel des Kernbankensystems

Voraussetzungen für einen Wechsel des Kernbankensystems

Wahrscheinlichkeit eines Wechsels des Kernbankensystems

Wahrscheinlichkeit eines Wechsels des Kernbankensystems